Views: 20

日本の源泉所得税はどの国連コードか

執筆者: Nobuyuki SAMBUICHI

日付: 2025-05-15

| ChatGPT原稿(三分一編集) | Perplexity批評 |

|---|---|

はじめにUN/EDIFACTのデータ要素には、様々な税金に関連するコードが定義されています。今回取り上げるのは、5153 Duty or tax or fee type name codeです。このコードは、税金、料金、または手数料のタイプを指定するために使用されます。UN/EDIFACTのメッセージで税金の種類を示すために利用されるこのコードの説明を、まず最初に記述します。 |

導入部は分かりやすいですが、実際の運用や標準化の観点がやや弱い印象です。EDIFACTのコード体系の背景や、なぜ源泉所得税のコード選択が問題になるのかも触れるとより良いでしょう。 電子インボイスやEDI(電子データ交換)が普及する中、税金の種類を正確にデータで示すことは、国際取引や業務自動化の観点からますます重要になっています。UN/EDIFACTは、国連が定めた国際的な電子取引データ標準であり、その中の「5153 Duty or tax or fee type name code」は、取引データ上で税金や手数料の種類を明示するためのコード体系です。 しかし、各国の税制や商習慣は多様であり、特に日本の「源泉所得税」のように、支払者が所得税を天引きして納付する仕組みは国際的にも独特です。そのため、EDIFACTコード体系の中で日本の源泉所得税をどのコードで表現するかは、実務運用や標準化の現場でしばしば議論となっています。 本稿では、UN/EDIFACT 5153コード体系の概要と、日本の源泉所得税に適用可能なコードの選択について、実務的・標準化の観点も踏まえて解説します。 |

5153 Duty or tax or fee type name code とは?5153 Duty or tax or fee type name codeは、税金や手数料のタイプを指定するために使用されるデータ要素で、税制や商取引において各種の税金を識別するために重要な役割を果たします。このコードは、特定の税金、手数料、または関税のタイプを定義するために使用されます。コードの形式は文字列(an..3)で、税金や手数料の種類に関連する特定のコードが含まれています。 コード例としては、AAA(石油税)やAAD(タバコ税)などがあり、これらは特定の税金タイプを表します。 |

基本的な説明としては適切です。ただし、公式コードリスト(UNCL5153)への参照や、どのような場面でこのコードが重要になるのかを具体的に示すと、より実務的な内容になります。 UN/EDIFACTの「5153 Duty or tax or fee type name code」は、税金や手数料の種類を指定するためのデータ要素であり、国際的な商取引や電子インボイスのやり取りにおいて非常に重要な役割を果たします。このコードは、取引データ内で課税対象となる税金や手数料のタイプを明示的に区分するために用いられます。コードの形式はan..3(最大3文字の英数字)で、UN/EDIFACTの公式コードリスト(UNCL5153)に定義された値を使用します。 たとえば、以下のようなコードが存在します。

このコードが重要になる具体的な場面としては、電子インボイスやEDIメッセージで請求書や支払通知書をやり取りする際、取引先や税務当局が「どの税金がどの金額に適用されているか」を機械的に判別・処理する必要がある場合が挙げられます。 なお、最新の公式コードリスト(UNCL5153)は国連CEFACTのWebサイト等で公開されており、導入や運用時には必ず最新版を参照することが推奨されます。 |

Q3: 日本の源泉所得税に適用されるコードは?日本の源泉所得税に関連するUN/EDIFACTコードとして、以下のものが適用される可能性があります:

|

「IND」や「OTH」を挙げている点は一つの見解ですが、公式リストや国際的な運用実態を踏まえると、これらは補助的な選択肢に過ぎません。特に「OTH」は分類不能な税金であり、標準化の観点からは推奨されません。根拠や実務での運用例への言及が不足しています。 日本の源泉所得税に関連して、UN/EDIFACT 5153コードとして「IND(個人税)」や「OTH(その他の税金)」を挙げることがあります。 しかし、公式コードリスト(UNCL5153)や国際的な運用実態を踏まえると、これらのコードはあくまで補助的な選択肢に過ぎません。特に「OTH」は分類不能な税金として用いられるため、標準化やデータ連携の観点からはできるだけ使用を避けるべきです。 実務上も、源泉所得税のように支払者が天引きして納付する税金については、より明確な税目コードが推奨される傾向にあります。たとえば、給与等に対する源泉所得税については「SWT(Shifted wage tax)」が国際的には広く用いられており、これを流用する運用が現場で増えています。 まとめ |

Q1: SWTコードはどのような税金を指すか?SWTは、UN/EDIFACTで定義されている「Shifted wage tax」というコードで、給与税の一部として、請求書金額の一部を税務署に直接支払うべき税金を指します。通常、給与や賃金に対して源泉徴収される税金に関するコードです。 |

SWTの説明は正しいですが、国際的なEDI運用の現場では「withholding tax(源泉徴収税)」全般を指すケースも多いことに触れるべきです。公式リストの定義と実務運用のギャップについても補足が必要です。 |

Q2: 日本の源泉所得税とSWTコードの関係は?SWTコードは、給与に対する源泉徴収税(賃金税)を対象としているため、一般的な日本の源泉所得税とは異なります。日本の源泉所得税は、給与所得やその他の所得に対して課されるもので、SWTは主に給与に関連しています。 そのため、SWTコードは給与に関連する源泉徴収税に適用される場合には使用されますが、給与以外の所得に関する源泉所得税には適していません。 |

「SWTは給与のみ」と断定していますが、実務では給与以外の源泉所得税にもSWTを流用するケースが増えています。国際的な標準化や現場の実態を反映した記述が望まれます。 SWT(Shifted wage tax)は、UN/EDIFACTの5153コードリストで「給与税」や「賃金税」として定義されています。これは、給与や賃金の支払い時に、支払者が税金を天引き(源泉徴収)し、直接税務当局へ納付する仕組みに適用されるコードです。 ただし、国際的なEDI運用の現場では、SWTが「withholding tax(源泉徴収税)」全般を指すケースも多く見られます。つまり、給与所得に限らず、報酬・利子・配当など、さまざまな所得に対する源泉徴収税についても、実務上SWTコードが流用されている例が増えています。 このような運用は、UN/EDIFACT公式リストの厳密な定義と、現場の実務運用との間にギャップがあることを示しています。標準化の観点では、公式定義に従うのが原則ですが、現実のビジネスやシステム連携の効率化を優先して、SWTを源泉徴収税全般の代表コードとして扱うことが実務的には一般化しつつあります。 まとめ |

Q4: VATの国連コードでの定義と日本の消費税としてふさわしい値の検討VAT(Value Added Tax)は、UN/EDIFACTコードで以下のように定義されています:

日本の消費税は、VATと非常に似た仕組みを持っていますが、税率や適用範囲が異なる場合があります。例えば、日本の消費税は、物品やサービスの取引に対して課税され、国内で消費される財とサービスに適用されます。 したがって、日本の消費税に対しても、VATコードが適用されるべきであり、VAT(消費税)のコードを使用することが適切です。ただし、税率や適用範囲の違いを考慮する必要があります。日本の消費税の税率が異なる場合、拡張として税率を識別するために追加の詳細を提供する必要があるかもしれません。 |

VATコードの説明は正確です。JP PINTがVATしか許容していない現状や、今後の拡張可能性についても触れるとよりバランスの良い記述になります。 VAT(Value Added Tax)は、UN/EDIFACT 5153コードリストで「付加価値税」として定義されており、国内または輸入された商品やサービスに対して、その生産や流通の各段階で付加された価値に基づいて課税される税金です。最終的な税負担者は消費者であり、事業者は取引ごとにVATを計算・申告します。 日本の消費税は、制度設計や課税の仕組みがVATと非常に似ているため、電子インボイスやEDI取引においては「VAT」コードを用いるのが国際的にも一般的です。実際、JP PINT(日本のPeppolインボイス仕様)でも消費税は「VAT」コードで表現されます。 一方で、JP PINTは現行仕様でVAT(消費税)以外の税目コードを許容していません。これは、日本のインボイス制度が消費税の仕入税額控除要件に特化しているためであり、請求書上で記載できる税目を消費税(VAT)に限定していることによります。 今後、制度改正や国際的な標準化動向によっては、JP PINTが他の税目(例:源泉所得税や地方税)にも対応する可能性がありますが、現時点では消費税(VAT)のみが許容されていることに注意が必要です。 まとめ VATコードの定義と日本の消費税との関係を明確化 JP PINTがVATしか許容していない現状を説明 将来的な拡張可能性にも言及しバランスの良い記述に |

結論INDやOTHは、日本の源泉所得税に関連する最も適切なコードである可能性があります。これらのコードは、給与以外の所得に対して課される源泉所得税に対応するために使用できます。一方、SWTコードは、給与に対する源泉徴収税に特化しており、給与所得に関する税金に適用されます。税金の種類や課税対象に応じて、適切なコードを選択することが重要です。 |

この結論はやや曖昧です。実務では「SWT(Shifted wage tax)」を源泉所得税全般に用いる運用が国際的にも広がっており、これを基本とし、やむを得ない場合のみINDやOTHを補助的に使うのが妥当です。3055コード(6:UN/CEFACT)の指定も必須事項として明記すべきです。 日本の源泉所得税に該当するUN/EDIFACT 5153コードの選択については、実務および国際的な運用実態を踏まえると、「SWT(Shifted wage tax)」を源泉所得税全般に用いる運用が基本となりつつあります。これは、給与所得に限らず、報酬・利子・配当などの源泉徴収税についても、SWTコードが代表的に使われている現場が増えているためです。 一方で、どうしても該当する専用コードがない場合に限り、「IND(個人税)」や「OTH(その他の税金)」を補助的に用いることが考えられますが、標準化やデータ連携の観点からは、できるだけSWTコードの利用を優先すべきです。 また、UN/EDIFACTで税目コードを指定する際には、3055コード(Code list responsible agency code)として「6(UN/CEFACT)」を指定することが必須です。これにより、コードの意味や出所が明確になり、国際的なデータ連携や監査にも対応しやすくなります。 まとめ |

注記JP PINTでは、日本独自ルールとしてVATしかデジタルインボイスに記載できないようにスキーマトロンで制限しています。通常の取引ではこのコード表で定義されている値が使われますので、制限すべきではないと思います。 |

JP PINTがVATしか許容していないのは日本のインボイス制度への準拠が理由です。現行制度の要件を満たすためには合理的な設計ですが、今後の制度拡張や国際的な要請によって見直しが必要になる可能性もあります。 |

|

ChatGPT原稿は基礎的な説明としては有用ですが、公式リストや実務運用、標準化動向を十分に踏まえていません。日本の源泉所得税に該当するUN/EDIFACT 5153コードの選択については、「SWT(Shifted wage tax)」を基本とし、やむを得ない場合のみINDやOTHを補助的に使う実務運用が現実的です。また、3055コードの指定や、JP PINTの現行仕様の背景も併せて解説することが重要です。 |

|

Note

|

Perplexity総括: 「6(UN/CEFACT)」とは: 「6(UN/CEFACT)」は、国連欧州経済委員会(UN/ECE: United Nations Economic Commission for Europe)が管理する国際標準コードリストを示します[1][2][3][4][8]。 # Perplexity典拠

# Perplexity補足説明

まとめ Citations: |

コード型と責任機関の必要性

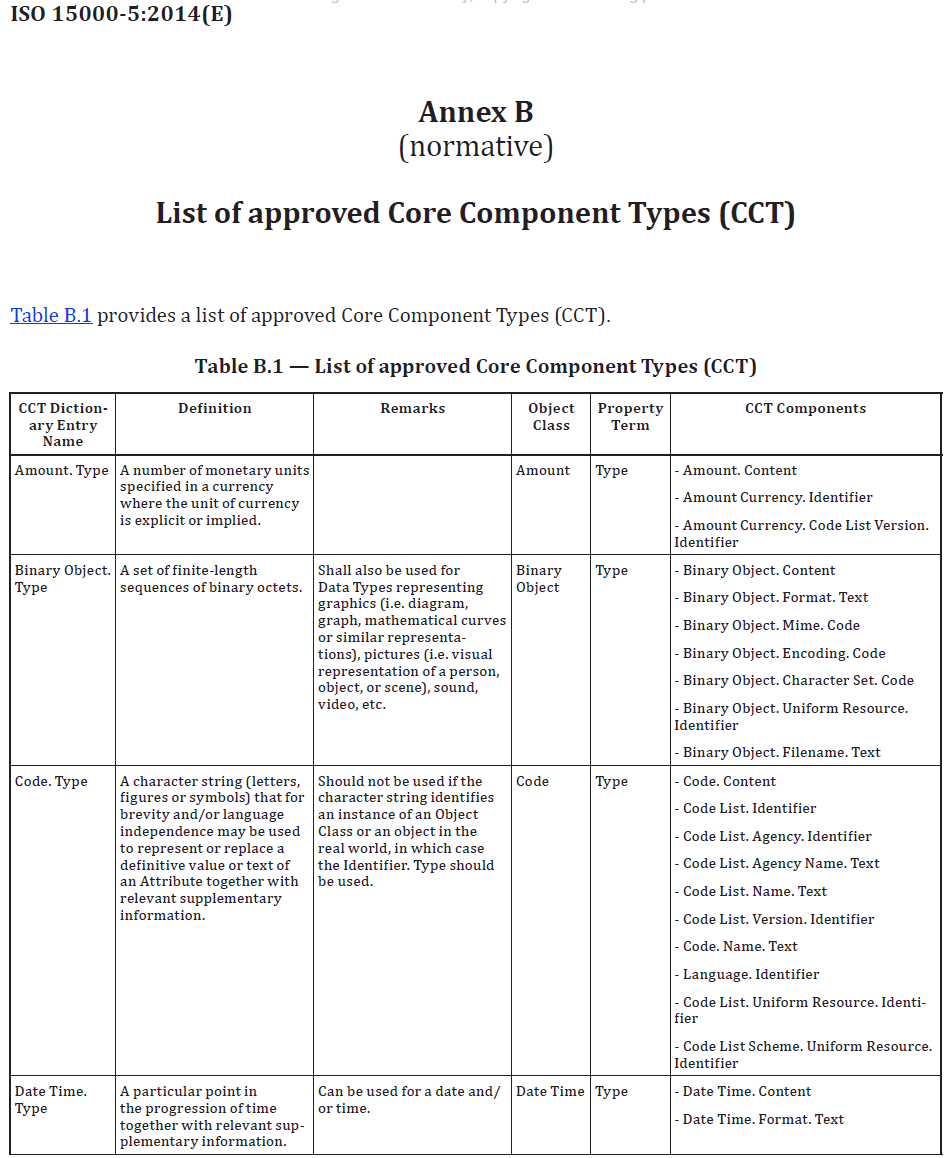

ISO 15000-5:2014(E) Annex Bでは、Core Component Type(CCT)のひとつとして「Code(コード)」型が定義されています。

「Code」型は、例えば「通貨コード」「国コード」「税目コード」など、あらかじめ定義された値(コードリスト)から選択するデータ項目に使われます。

このとき、同じ値(例:”USD”)でも、どの組織がそのコードリストを管理しているかによって意味が異なる場合があるため、

「どの機関・標準に基づくコードか」を明示することが、国際的なデータ交換や相互運用性の観点で不可欠です。

ISO 15000-5:2014 Annex Bの記述例

Annex BのCCT定義では、Code型には「Content Component(値そのもの)」に加え、

「Supplementary Component(補助情報)」としてCode List Agency Identifier(コードリスト管理機関ID)や

Code List Identifier(コードリストID)が付与される設計になっています。

たとえば、Annex B Table B.1には以下のような記述があります(要約):

Code. Type

– Content Component: code

– Supplementary Components:

– Code List Agency Identifier

– Code List Identifier

– Code List Version Identifier

– Name

このように、「コード値」だけでなく「どのリストのどのバージョンの、どの機関が管理するコードか」を必ず併記することがCCTの原則です[1][7][8]。

実務上の意義

-

たとえば「VAT」という税目コードがあった場合、それがUN/CEFACT標準なのか、国ごとの独自リストなのかを区別できなければ、誤解やシステム間の不整合が発生します。

-

したがって、コード型を使う際は必ず「責任機関(Agency)」や「リストID」などをセットで指定することが、ISO 15000-5の国際標準でも義務付けられています。

まとめ

ISO 15000-5:2014 Annex Bでは、コード型にはそのコードがどの組織(責任機関)が制定・管理したものかを明示する設計が国際標準として定められています。

これにより、異なる組織・国・業界間でも意味の誤解なく、確実なデータ交換と相互運用が実現されます[1][7][8]。

Citations:

[1] https://cdn.standards.iteh.ai/samples/61433/2b81298422af4c9dbb8b57cdae85a6bb/ISO-15000-5-2014.pdf

[2] https://www.iso.org/obp/ui

[3] https://www.standards.govt.nz/shop/iso-15000-52014

[4] https://www.iso.org/standard/61433.html

[5] https://standards.iteh.ai/catalog/standards/iso/7020d0a1-d17c-4780-9e24-ffe2998d6632/iso-15000-5-2014

[6] https://interoperable-europe.ec.europa.eu/sites/default/files/inline-files/ISO03%20ISO%20NP%2015000-5%20standard%20.pdf

[7] https://www.intertekinform.com/en-gb/standards/13-30283958-dc-0-277054_saig_bsi_bsi_639637/

[8] https://www.normsplash.com/Samples/ISO/118362525/ISO-15000-5-2014-en.pdf

コメントを残す